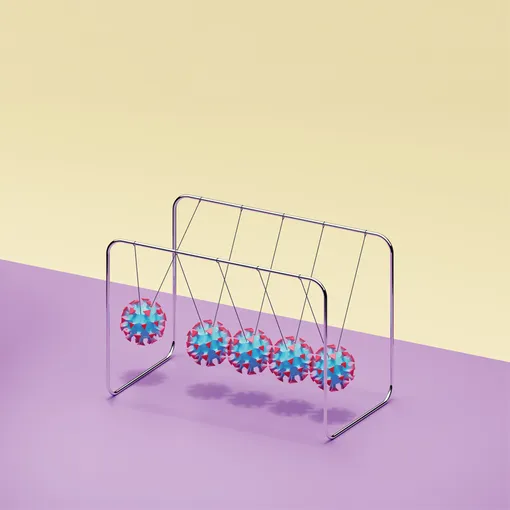

Экономический кризис, вызванный коронавирусом, в той или иной степени ударит по всем. Даже когда вирус не покидал пределы Китая, его влияние чувствовали по всему миру. У одних были нарушены цепочки поставщиков, что привело к сокращению объёмов производства, другие лишились важного рынка. Удар пандемии по Европе и США и вовсе отправил в локдаун целые сектора экономики: производства закрылись, потребители сели на карантин, торговля практически полностью остановилась. Сейчас, когда Китай, Корея и ряд других стран Азии в целом победили пандемию, а в Европе произошёл коренной перелом в борьбе с коронавирусом, свет в конце тоннеля всё равно пока не виден. Миллионы людей лишились работы, а наиболее пострадавшим отраслям, таким как ресторанный бизнес, туризм, индустрия развлечений и авиаперевозки, потребуется долгое время, чтобы восстановить спрос.

Как сохранить капитал в кризис: советуют банкиры

Безопасность прежде всего

В силу того, что последний раз мир сталкивался с пандемией подобного масштаба ровно 100 лет назад, когда ни о какой глобализации экономики речи ещё не шло, спрогнозировать развитие событий весьма трудно. Отдельные сектора экономики Китая, снявшего карантинные ограничения, восстанавливаются с огромной скоростью, но восстановление в других областях пробуксовывает. Скажем, рестораны столкнулись со слабым восстановлением спроса. Часть клиентов всё ещё боится публичных мест, другая – экономит в ожидании возможной второй волны вируса. Согласно оптимистичным прогнозам, восстановление мировой экономики начнётся уже во второй половине года, но, по прогнозам МВФ, по итогам года спад всё равно превысит 3%. В России ситуация сложнее из-за двойного удара: помимо карантинных мер наша страна страдает ещё и от последствий нефтяной войны. Центральный банк РФ прогнозирует снижение экономики страны на 4–6%, а восстановление при благоприятном сценарии начнётся уже в третьем квартале. В таких условиях личных и корпоративных банкротств не избежать, а это ударит и по другим отраслям. Поэтому задуматься о безопасности своего капитала стоит даже тем, чей бизнес пандемия и все её последствия задели по касательной. Это в сложившихся условиях такая же необходимость, как социальное дистанцирование.

Контроль и диверсификация

По словам стратега Газпромбанка по российскому рынку акций Ильи Фролова, первое, что нужно сделать, – определить комфортный бюджет для поддержания жизненных стандартов на протяжении минимум 6 месяцев, а лучше 1 года. И только если эти потребности покрываются имеющимися сбережениями (наличными или краткосрочными депозитами в рублях в надёжных банках), можно идти дальше. Солидарен с Фроловым и Ренат Малин, директор по инвестициям «Сбербанк Управление Активами». По его словам, необходимо видеть полную картину своих расходов, поэтому лучше попросить своего персонального менеджера в банке составить среднемесячный отчёт по транзакциям, включая расходы наличными, с категоризацией. Такой подход позволит не только высчитать среднюю сумму расходов, но и отсеять расходы, которыми можно (и нужно) пожертвовать.Опрошенные нами специалисты различных банков сходятся в одном: единственно возможная стратегия в таких условиях – диверсификация. Однако в условиях кризиса это, мягко говоря, непростая задача. Большинство инвестиционных идей рассчитаны на рост рынка, то есть доход формируется за счёт позитивного развития событий. Сейчас же события развиваются по негативному сценарию.

Стоит максимально широко распределить капитал по валютам, географиям, торговым площадкам, что в перспективе заметно снизит риски. В периоды кризисов традиционно усиливается спрос на «валюты-убежища», такие как доллар, японская йена и швейцарский франк, тогда как валюты большинства развивающихся стран демонстрируют частичную потерю стоимости из-за усиления оттоков капитала иностранных инвесторов.

Проще говоря, ваш резервный фонд лучше всего распределить на три-четыре части и держать в нескольких валютах, что позволит вам защитить свой капитал от скачков курса и инфляции. Одной из альтернатив для вложений могут стать драгоценные металлы, такие как золото. Они доступны через различные инструменты – это могут быть и биржевые фонды, и обезличенные металлические счета, и физическое золото в монетах и слитках (последний вариант в связи с налоговыми особенностями наименее удобен). Золото обладает рядом уникальных характеристик и всегда пользуется повышенным спросом именно в периоды нестабильности.

Ещё один хороший инструмент, который эффективен именно для защиты накоплений, – коммерческая недвижимость. Чтобы снизить порог входа, можно использовать рентные фонды недвижимости, где он составляет 1 миллион рублей. При этом вы получите регулярные выплаты дохода от арендных платежей, ведь даже в текущей ситуации есть категории коммерческой недвижимости, которые остаются востребованы. Например, складские помещения.

Также можно посоветовать не пытаться нащупать «дно» рынка, это невозможно просчитать. Сейчас лучше разделить свои средства на равные части и вкладывать их через равные промежутки времени. Таким образом вы сможете усреднить цену входа. С огромной долей вероятности она будет ниже, чем если вы попытаетесь войти в рынок одним заходом, надеясь, что это нижняя точка. И конечно же, как и в случае с облигациями, для верного выбора акций стоит обратиться за консультациями к профильным экспертам рынка.

Фото: Getty Images; Max Alimov; архивы пресс-служб